- HOME

- 会計事務所支援ブログ

- 今、顧問先に必要な”財務・資金調達支援”とは?

お役立ち情報

今、顧問先に必要な”財務・資金調達支援”とは?

なぜ「今」顧問先の財務支援が必要なのか?

第一段階 2020年4月~現在まで

- コロナ感染症対策融資

- 給付金等

第二段階 2020年7月~

- コロナ感染症対策融資の据置期間が終了

- 返済原資が確保できない企業が増えている

多くの中小企業(個人事業主)がコロナ感染症対策制度を活用

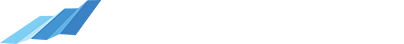

コロナ対策支援制度とは?

今後、中小企業に待ち受けることとは?

- 2020年の緊急事態措置の最中に借入をした、各制度融資の据置期間の終了を迎える企業が続出

- 年間の返済額が増加するものの、返済する資金の確保ができなくなる

- 返済原資を確保するため、追加の資金調達に奔走する

- 追加調達分の返済もあり、さらに返済額が増加する

このような連鎖がおきることが考えられます。

※据置期間とは?・・・融資を受ける際に任意で設定できる無返済期間のこと

だからこそ「今」すべき財務支援として以下のことが想定できます。

至急対応すべきこと

✅ 顧問先が昨年利用をした、コロナ感染症対策制度を把握する

- 制度内容

- 措置期間

✅ 現在あるコロナ感染症対策制度を活用し、既存融資の借換えをし、据置期間の延長をする

活用方法がわからない場合は協議会へのご相談を推奨しております▼

至急の対応が終わったのちに対応すべきこと

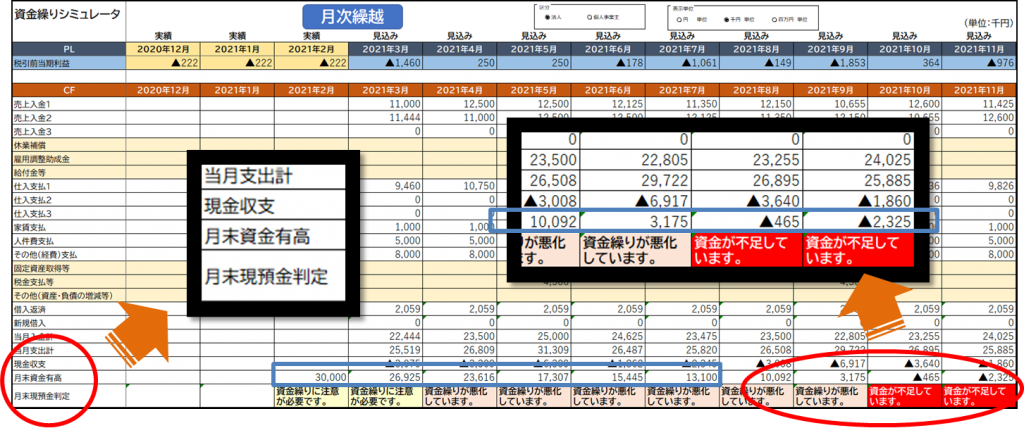

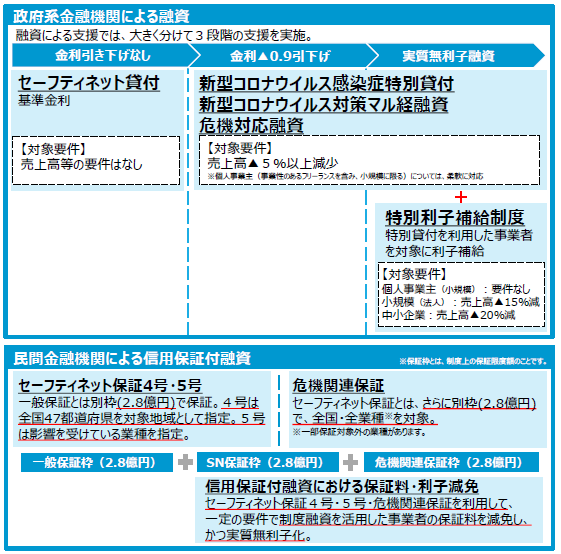

✅ 顧問先の金融機関への返済予定表を預かり、1年間の資金繰りシミュレーションを作成する

- いつ資金ショートをする懸念があるか?

- いくらの新規調達をする必要があるのか?

✅ 年間返済額がフリーキャッシュフロー(以下、FCF)の80%以下となっているか確認する

◆FCFの80%以下となっている場合

⇒資金繰りは安定しているので至急の対策は不要です

◆FCFの80%以下となっていない場合

⇒いずれ資金ショート、リスケの選択を取る可能性が高いため、リファイナンスの支援をする必要がある

リファイナンスとは?

一般に資金の再調達を行うことをいう。

企業・事業等の存続・継続を前提に、既存の資金調達方法に変更の必要性(債券・借入等の償還・返済期限の到来、自社株等の償却等)が生じた場合、元本の償還・返済原資や自社株等償却原資を確保するため、新規に資金調達を行うこと。

(出典 国交省 不動産証券化に係る用語集(50 音順))

リファイナンスの方法が分からない場合は下記よりご相談をお待ちしております▼

財務支援として今後すべきこと

✅ 顧問先の年間の資金繰り表の作成を支援内容に追加する

✅ 財務状況に合わせて、「適正な資金調達」を支援する

⇒保証協会を卒業することで、顧問先にとって大きな金銭メリットが享受できる

財務支援のゴール

STEP1 格付けのランクアップを目指す

STEP2 銀行融資が有利な条件で受けられる

STEP3 つぶれない会社になる

金融機関は融資する際に企業をどう見ているか?

金融機関にとって事業性評価も大事と理解しているが、全行員が同じノウハウがないため、判断していくのが難しくなり下記のように判断されてしなうことが多いです。

●正常先 ⇒ 貸しやすい先

▲正常先ではない ⇒ 貸しにくい先

判断方法は動画で解説していますので、ぜひご視聴ください。

協議会の支援内容

3カ月間で補助金・財務支援の基礎知識と実務スキルが習得できるプログラムを用意

コロナシミュレータ

頭の中にある”資金繰り”を紙(明文化)に記載し可視化を計る